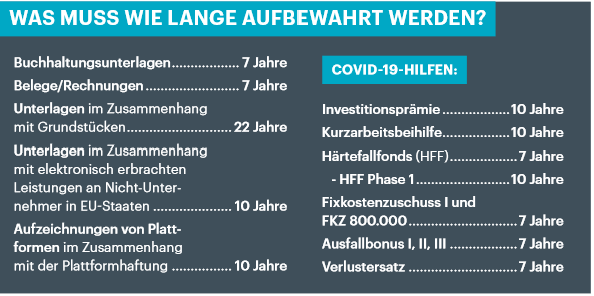

Grundsätzlich sind geschäftliche Aufzeichnungen gemäß Bundesabgabenordnung (BAO) sieben Jahre im Original aufzubewahren. Aus Spezialgesetzen wie etwa dem Umsatzsteuergesetz, das dazu zahlreiche Sonderregelungen kennt, können sich aber auch andere Aufbewahrungsfristen ergeben. Die Aufbewahrungspflicht betrifft folgende Unterlagen:

- Bücher, Aufzeichnungen, Belege (Rechnungen, Bankbelege, Bankauszüge, Frachtbriefe, Abrechnungen…),

- Geschäftspapiere (Schrift- und E-Mailverkehr),

- Monats- und Jahresbelege aus der Registrierkasse, Datenerfassungsprotokolle, Startbeleg,

- Inventurlisten,

- Unterlagen für Anlagenkäufe,

- Unterlagen für Anlagenkäufe,

- Lohnverrechnungsunterlagen,

- sonstige Unterlagen, soweit sie für die Abgabenerhebung von Bedeutung sind. Kapitalgesellschaften müssen zusätzlich folgende Unterlagen aufbewahren:

- Eröffnungsbilanzen,

- Jahresabschlüsse samt Lageberichten,

- Konzernabschlüsse samt Lageberichten,

- empfangene Geschäftsbriefe und Abschriften der abgesendeten Geschäftsbriefe.

Form der Aufbewahrung

Die Belege können in Papierform, mittels optischer Archivierungssysteme (Mikrofilm, optische Speicherplatte) oder in elektronisch gespeicherter Form aufbewahrt werden. Letzteres ist dann zulässig, wenn die vollständige, geordnete, inhaltsgleiche und urschriftgetreue Wiedergabe bis zum Ablauf der gesetzlichen Aufbewahrungsfrist jederzeit gewährleistet ist. Bei EDV-Buchführung müssen sämtliche Informationen auf elektronischen Datenträgern aufbewahrt werden. Achtung: Unterlagen scannen und auf einen USB-Stick sichern erfüllt die Voraussetzungen für die Aufbewahrungspflicht nicht – es muss z.B. ein WORM-Speicher verwendet werden, der die Unveränderbarkeit der Daten garantiert.

Zur Aufbewahrungsdauer

Die Sieben-Jahres-Frist läuft ab Ende des Kalenderjahres, für das die letzte Eintragung vorgenommen wurde. Die Belege des Kalenderjahres 2017 sind somit bis Ende des Kalenderjahres 2024 aufzubewahren. Bei einem vom Kalenderjahr abweichenden Wirtschaftsjahr laufen die Fristen vom Schluss des Kalenderjahres, in dem das Wirtschaftsjahr endet. Sind Verfahren im Zusammenhang mit der Abgabenerhebung anhängig, müssen Belege so lange aufbewahrt werden, als sie für das Verfahren relevant sind.

Konsequenzen bei Verstößen

Aus der Nichtaufbewahrung von Aufzeichnungen und dazugehörigen Belegen kann sich eine Schätzbefugnis durch die Abgabenbehörde ergeben. Vorsätzliche Nichtaufbewahrung von Unterlagen ist eine Finanzordnungswidrigkeit, die eine Geldstrafe von bis zu 5000 Euro nach sich ziehen kann.

Quelle: WK-Wien